Declaraţia trebuie depusă de avocaţi, notari, arhitecţi sau cei care au contract prin care cedează drepturile de autor. Pe listă sunt şi cei care fac tranzacţii pe bursă, au câştigat la jocuri de noroc (anumite categorii) şi proprietarii care obţin bani din chirii ori arendă.

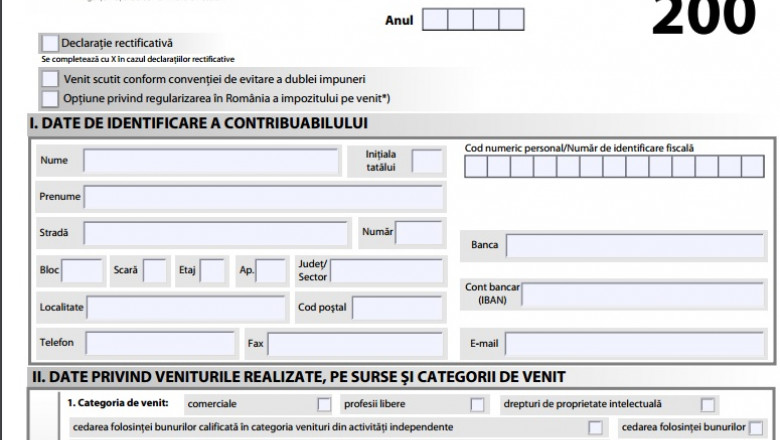

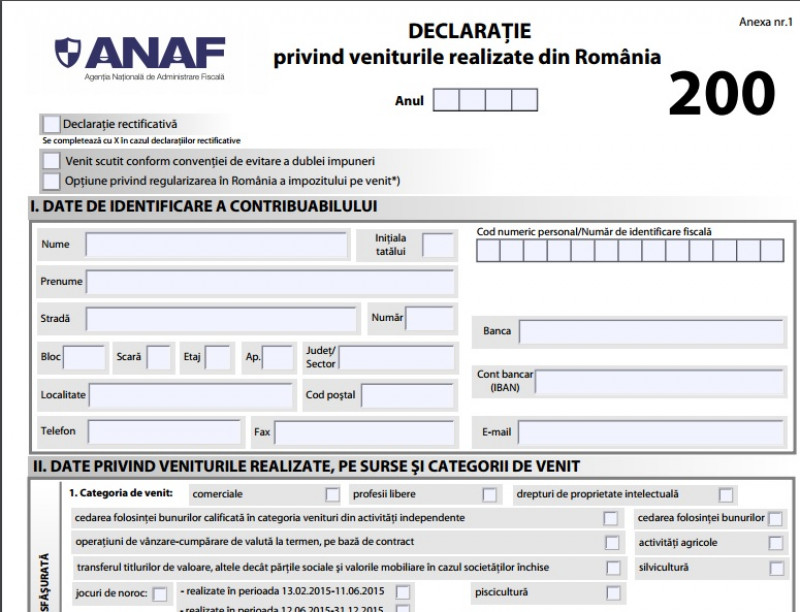

Documentul – Declarația 200 - poate fi completat online şi cu ajutorul platformei e-guvernare.ro sau poate fi trimisă prin poştă ori depus direct la administraţiile fiscale.

Declarația 200 poate fi descărcată AICI.

Cine trebuie să completeze declarația

Trebuie să completeze această declarație persoanele fizice care realizează în România, individual sau într-o formă de asociere, venituri în bani și/sau în natură din:

1. activități independente;

2. cedarea folosinței bunurilor;

3. activități agricole, pentru care venitul net se stabilește în sistem real;

4. piscicultură;

5. silvicultură;

6. transferul titlurilor de valoare, altele decât părțile sociale și valorile mobiliare în cazul societăților închise;

7. operatiuni de vânzare-cumpărare de valută la termen, pe bază de contract, precum și orice alte operațiuni similare, altele decât cele cu instrumente financiare tranzacționate pe piețe autorizate și supravegheate de Comisia Națională a Valorilor Mobiliare;

8. jocuri de noroc.

Declarația 200 se depune și de către persoanele fizice rezidente într-un stat membru al Uniunii Europene sau al Spațiului Economic European care obțin venituri din activități independente din România și optează pentru regularizarea impozitului în România, începând cu 1 iunie 2015, precizează ANAF.

Venituri exceptate de la obligaţia menţionării în Declaraţia 200 privind venitul realizat:

a) venituri nete determinate pe bazã de norme de venit, cu excepţia contribuabililor care au depus declaraţii privind venitul estimat/normă de venit în luna decembrie şi pentru care nu s-au stabilit plãţi anticipate, conform legii;

b) venituri cu impunere finalã obţinute din:

- drepturi de proprietate intelectualã;

- activitãţi desfãsurate în baza contractelor/convenţiilor civile încheiate potrivit Codului civil, precum şi a contractelor de agent.

Fac excepţie veniturile din activitãţi desfãsurate în baza contractelor/convenţiilor civile încheiate potrivit Codului civil obţinute de contribuabilii care desfãsoarã activitãţi economice în mod independent sau exercitã profesii libere şi sunt înregistraţi

fiscal potrivit legislaţiei în materie;

- activitatea de expertizã contabilã şi tehnicã, judiciarã şi extrajudiciarã;

c) venituri din arendarea bunurilor agricole;

d) venituri din cedarea folosinţei bunurilor pentru care chiria prevăzută în contractul încheiat între pãrti este stabilitã în lei, nu au optat pentru determinarea venitului net în sistem real şi la sfârşitul anului anterior nu îndeplinesc condiţiile pentru calificarea veniturilor în categoria veniturilor din activitãţi independente, pentru care plãţile anticipate cu titlu de impozit sunt egale cu impozitul anual datorat şi impozitul este final;

e) venituri sub formã de salarii şi venituri asimilate salariilor;

f) venituri din investiţii, cu excepţia celor prevãzute la pct.6-7;

g) venituri din premii şi din jocuri de noroc, a cãror impunere este finalã;

h) venituri din pensii;

i) veniturile din activitãţi agricole a cãror impunere este finalã;

j) venituri din transferul proprietãţilor imobiliare;

k) venituri din alte surse.