Răspuns neconvențional la criza din Turcia

Turcia încearcă, din întâmplare sau intenționat, să rescrie capitolul despre managementul crizelor din manualul economiilor emergente. În loc să aleagă creșterea ratei dobânzilor și o ancoră de finanțare externă în sprijinul ajustărilor interne, guvernul a adoptat o serie de măsuri parțiale mai puțin directe. Asta într-un moment în care Turcia este angajată într-un conflict al tarifelor vamale cu Statele Unite iar condițiile din economia globală sunt tot mai fluide. Este important de văzut unde vor duce toate acestea, nu doar pentru Turcia, ci și pentru alte economii emergente care trebuie să înfrunte valurile de contagiune financiară.

Etapele inițiale ale crizei turcești au fost o reeditare a unor crize monetare pe care economiile emergente le-au cunoscut în trecut. Un mix de evenimente interne și externe - strategie de creștere bazată excesiv pe credit, îngrijorare cu privire la eficacitatea și autonomia băncii centrale și un mediu global neprielnic din punct de vedere al lichidității (cauzat în parte de creșterea dobânzilor din SUA) - a destabilizat piața valutară.

Un incident politic cu SUA a accelerat presiunea pe lira turcească și a inițiat o dinamică care se auto-întreține. Iar toate acestea au apărut în contextul unei economii globale tot mai nesigure. În concordanță cu scenariul clasic de criză a economiilor emergente, criza monedei turcești s-a extins și asupra altor economii emergente. Ca de obicei, primul val de contagiune a fost de natură tehnică, stimulat în principal de vânzările generalizate de monedă și obligațiuni turcești. Cu cât continuă mai mult această contagiune, cu atât este mai mare pericolul unor consecințe financiare și economice dezastruoase. Din acest motiv, băncile centrale din mai multe economii emergente - de la Argentina și Hong Kong până la Indonezia - s-au simțit obligate să ia contra-măsuri.

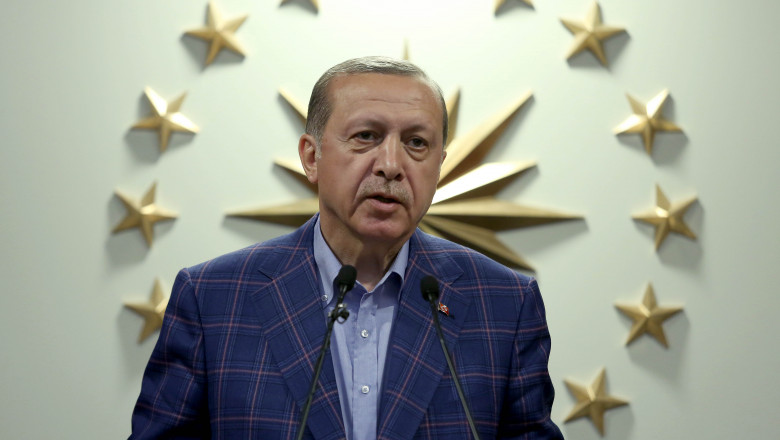

Ceea ce a urmat face ca acest episod de criză a unei economii emergente să fie unul diferit, cel puțin până acum. În loc să folosească abordarea utilizată de numeroase alte țări - inclusiv de Argentina la începutul acestui an - de a crește rata dobânzilor și de a căuta ajutor la Fondul Monetar Internațional, Turcia a respins public ambele soluții, inclusiv prin declarații stridente făcute de Președintele Recep Tayyip Erdoğan.

În fața unei deprecieri accelerate a cursului valutar care, la un moment dat, aproape că înjumătățise valoarea lirei, Turcia a luat o multitudine de măsuri asemănătoare (chiar dacă parțial) cu abordarea tradițională pe care au avut-o în trecut alte economii emergente.

Pe plan intern, Turcia a înăsprit condițiile de finanțare și a furnizat în același timp lichiditate băncilor interne. A îngreunat accesul străinilor la lichidități în lire punând presiune astfel pe speculatorii care vindeau lire fără acoperire. A promis de asemenea să rezolve problema exceselor fiscale și din sectorul creditelor dar a exclus un control al capitalurilor. Pe plan extern, guvernul a obținut 15 miliarde de dolari de la Qatar pentru a fi utilizați la investiții directe în Turcia. Iar guvernul și-a găsit timp și să riposteze la măsura administrației Trump de dublare a tarifelor vamale pe exporturile de metale din Turcia în SUA.

Întrebarea este dacă această reacție va fi deajuns pentru a da timp economiei Turciei să-și recapete echilibrul. Continuarea crizei monetare va împinge economia în recesiune, va crește inflația, va șubrezi sistemul bancar și va crește numărul falimentelor.

Iar cea mai dificilă întrebare pentru guvern este dacă va reuși să obțină revenirea economiei fără să-și încalce promisiunea de a nu crește rata dobânzilor și de a nu solicita ajutor de la FMI. Lucru posibil dar nu foarte probabil.

Fără măsuri suplimentare, este puțin probabil că în Turcia s-a atins masa critică de pași necesari pentru rezolvarea crizei. Chiar dacă ajustările pe plan intern ajută moneda pe termen scurt, ele nu sunt nici destul de ample și nici suficiente pentru ca Turcia să se întoarcă pe un drum cu o creștere economică favorabilă incluziunii și o stabilitate financiară durabilă.

Pe plan extern, finanțarea din partea Qatarului, presupunând că se concretizează pe deplin și în timp util, pare mică față de necesarul total de finanțare externă. Și nici nu vine cu autoritatea FMI-ului care are rolul de a liniști investitorii. Nu este deloc clar cum vor fi introduși acești bani în economie pentru a maximiza potențialul de stabilizare a monedei.

În plus, există diferendul comercial cu SUA. Ca și în cazul altor țări, e doar o chestiune de timp până când Turcia va ajunge la aceeași concluzie despre confruntarea cu poziția mai protecționistă adoptată de SUA. Datorită dimensiunilor și influenței sale sistemice, presupunând că acceptă să sufere unele pagube în timpul acestui proces, SUA va câștiga inevitabil în conflictul tarifelor vamale în creștere. Cea mai bună abordare este cea adoptată de Uniunea Europeană luna trecută: căutarea unei modalități de a opri conflictul în timp ce se lucrează la rezolvarea problemelor de fond pe termen mai lung.

În loc să rescrie strategia de management a crizelor în piețele emergente, Turcia ar putea foarte bine să ajungă să o confirme. Sperăm că asta va readuce stabilitatea financiară și creșterea economică în momentul în care guvernul își va schimba poziția referitoare la independența băncii centrale, la politica ratei dobânzilor și poate chiar la FMI. Alternativa, menținerea abordării actuale, care implică riscul ca perturbările tehnice să se transforme în consecințe economice și financiare dezastruoase pe termen lung - s-ar putea dovedi problematică pentru celelalte economii emergente.